贈与 税 孫 へ

四 斗 樽 は 何 リットル贈与税が気になる「孫への贈与」で注意すべき5つのケースと非 . お孫さんへ贈与を考える理由や贈与の額は様々だと思います。 まずは贈与税がかからない範囲の暦年贈与や特例を適用できるかを検討していただき、贈与税を減額する方法が取れないかどうかご検討いただければと思います。 贈与をお考えの際には、将来の相続のことまで想定した方がよい場合もあります。偏った贈与 … 詳細. みて ね 両家 別々

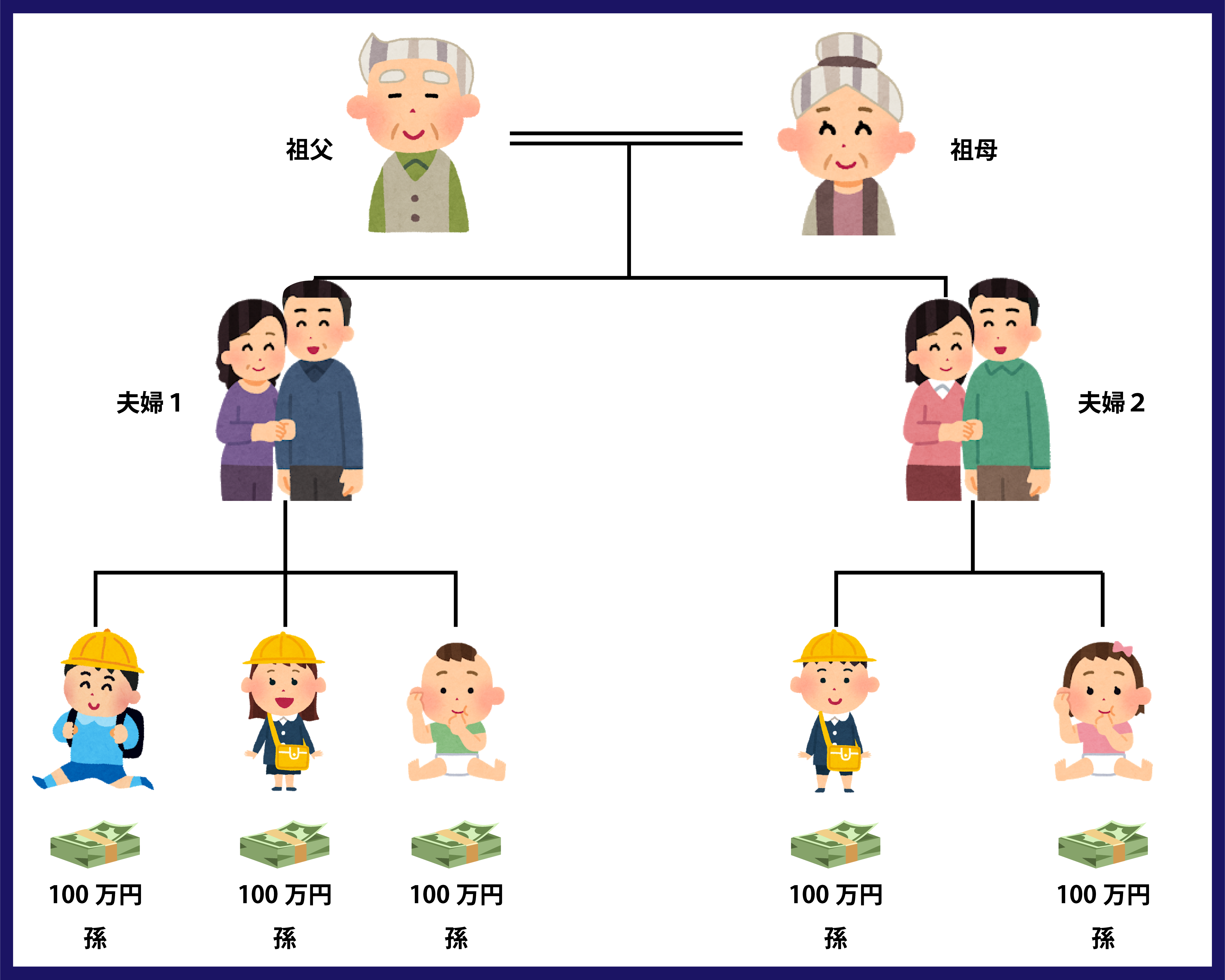

波動 の 高い 映画孫への生前贈与のやり方・7つの注意点をわかりやすく解説 . 祖父母が孫に生前贈与を行う場合は、孫の年齢がその年の1月1日時点で20歳以上であれば特例贈与財産用の税率で贈与税の計算を行います。 【特例贈与財 …. 【最新版】孫への生前贈与で気をつけることは?|非課税で . 目次. 孫への贈与に贈与税はかかるか. 原則として贈与税が課税される. 贈与税は誰が払うのか. 贈与税の計算方法と計算例. 贈与税額の計算の基本. 【孫の …. 孫への生前贈与はいくらまで非課税?贈与のやり方と注意点に . 生前贈与は贈与税の課税対象になりますが、一定額まで非課税になる特例措置を活用すれば、孫の税負担も軽くなるでしょう。 今回は、孫へ生前贈与するときにいくらまで …. No.4408 贈与税の計算と税率(暦年課税)|国税庁. 例えば、財産の贈与を受けた年の1月1日現在において18歳以上の子や孫が父母または祖父母から贈与を受けた場合に、この計算方法となります。 (例) 贈 …. 孫への生前贈与のやり方は?非課税の方法や3つの …. 孫への生前贈与を考える場合には相続税の生前贈与加算と贈与税に注意. 孫は相続人ではないため、生前贈与加算の対象外ではあるが、子を経由せず孫に贈与することで、贈与税・相続税の課税回数を1回減らせるため、節税対策の一つとして考えておくべき. …. 【税理士監修】孫への生前贈与のやり方!110万円以下や教育 . 孫への生前贈与を非課税で行うやり方. 2-1. 暦年贈与による孫への生前贈与. 2-2. 学費(教育資金)としての孫への生前贈与. 2-3. 保険での孫への生前贈与. …. 孫への生前贈与と相続対策|非課税で行うやり方と注意点 .

固い チャーシュー を 柔らかく する 方法イ 概要. 1年間に贈与を受けた財産の価額の合計額(1年間に2人以上の人から贈与を受けた場合又は同じ人から2回以上にわたり贈与を受けた場合には、それらの贈与 …. 孫へ不動産の生前贈与、税金いくらかかる?非課税にするには . 祖父母が財産を無償で孫へ渡すと「贈与税」の対象となり、基礎控除額110万円を超えると贈与税がかかります。 これはお金を贈与するときだけでなく、 …. 孫への仕送り(学費・生活費など)に贈与税がかかる? | 相続 . 贈与税. 孫への仕送り(学費・生活費など)に贈与税がかかる? 孫のいる祖父母から、「財産を残して死ぬと相続トラブルになる」「生前に、孫の学費や ….

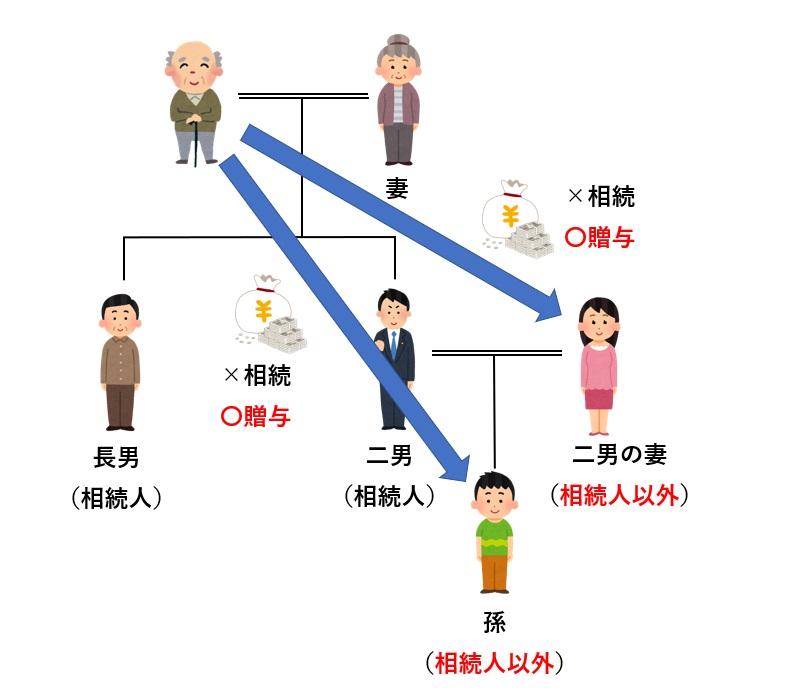

腹水 と は 癌住宅取得資金の贈与. 孫への贈与には3年内加算 …. 税理士ドットコム - [贈与税]祖母からの孫への贈与金の使い方に . 住民税. 所得税. 【税理士ドットコム】実母 (祖母)から私の子 (孫)へ年間100万円を2,3回贈与して貰うことになりました合計多くて300万円です。. 幼い子どもへの贈 …. 贈与税の税率速算表でわかる! 贈与税は結局いくら? 節税 . ただし、基礎控除を除いた贈与の累計が特別控除の2500万円を超えた場合、その部分に対して一律20%の贈与税がかかります。. 相続時精算課税に . 孫へ相続する方法を解説!生前贈与によって相続税の負担を . #贈与. 目次. 孫は法定相続人ではないが、遺産を渡せる! 孫に財産を相続する方法. 相続以外に孫に財産を渡す方法(生前贈与) 孫に相続するメリット. 孫 …. 孫への贈与に生命保険を活用する方法 – 田中あゆみ税理士事務所. 贈与税. 現金預金を保険金に変えて、相続対策をされている方のご相談を. 受けることがありますが、受取人を孫にされていることがあります。 保険料負 …. 祖父が大学の卒業祝い「100万円」を孫に贈与!「非課税」で . 祖父母から子どもの教育資金を受け取った際に、贈与税がかかるかどうか知っていますか? 本記事では、祖父が孫に卒業祝いとして100万円を渡す . 祖父が大学の卒業祝い「100万円」を孫に贈与!「非課税」で . 今回は祖父母から孫への「卒業祝い」という観点において、贈与についての解説を行いました。. 年間110万円までの金額であれば、非課税で贈与 . No.4161 贈与財産の加算と税額控除(暦年課税)|国税庁. 控除する贈与税額は、相続税の課税価格に加算された贈与財産に係る贈与税の税額です。 ただし、加算税、延滞税、利子税の額は含まれません。 ※ 相続 …. 子どもを金銭的に援助したいため、贈与税を節約したいです . 子どもを金銭的に援助したいため、贈与税を節約したいです。非課税となる特例措置はありますか?祖父母や父母世代から孫・子世代に財産を非 . 孫へ生前贈与する方法|暦年課税制度と相続時精算課 …. 孫に生前贈与するメリット 孫に生前贈与するメリットを簡単にまとめると、節税効果が期待できることと、教育資金などの必要な資金を必要なタイミングで渡せることの2点です。 相続税の節税対策になる 生前贈与をすると、相続税の課税対象となる財産を減らせるため、相続税を …. No.4402 贈与税がかかる場合|国税庁. 贈与税がかかる場合および相続時精算課税を適用する場合には、贈与を受けた人が贈与により財産を取得した年の翌年2月1日から3月15日の間に申告と納税をする必要があります。. なお、相続時精算課税の制度を選択しようとする受贈者は、贈与税の申告期 …. No.4161 贈与財産の加算と税額控除(暦年課税)|国税庁. 加算する贈与財産の範囲. 被相続人から生前に暦年課税に係る贈与によって取得した財産のうち相続開始前3年以内に贈与されたものです。. 3年以内であれば贈与税がかかっていたかどうかに関係なく加算します。. 宇 ち 多 キャップ

150 男の子 服 どこで 買うしたがって、基礎控除額110万円以下の贈与 . 教育資金の贈与の特例|令和5年度改正でどう変わった?|freee . 教育資金の贈与の特例は、正式には「教育資金の一括贈与に係る贈与税の非課税制度」という制度で、子や孫に対する教育資金を一括贈与する場合、子・孫1人につき1,500万円までの贈与は非課税とする贈与の特例です。学校の授業料などはもちろん、塾や習い事への支払についても対象となり . 耳 の 裏 粉 瘤

かんき キングダム 史実1.特例贈与財産とは18歳以上の子や孫への贈与財産 - OAG . 1.特例贈与財産とは18歳以上の子や孫への贈与財産. 特例贈与財産とは、父母や祖父母などの直系尊属から、成人の子や孫などの直系卑属への贈与財産をいいます。. 一方、特例贈与財産に該当しない全ての贈与財産を一般贈与財産といいます。. 令和4年3月31 . 孫に非課税で生前贈与する8つの仕組みと知っておくべき7つの . 孫に生前贈与するメリット 孫に生前贈与するメリットには次の2つ があります。 節税になる可能性がある 孫が必要としている財産を生前に早期に移転できる 相続税対策が必要な人はどんな人? 孫に非課税で生前贈与する方法について説明する前に、 そもそも 自分 が相続税対策が必要なのか .

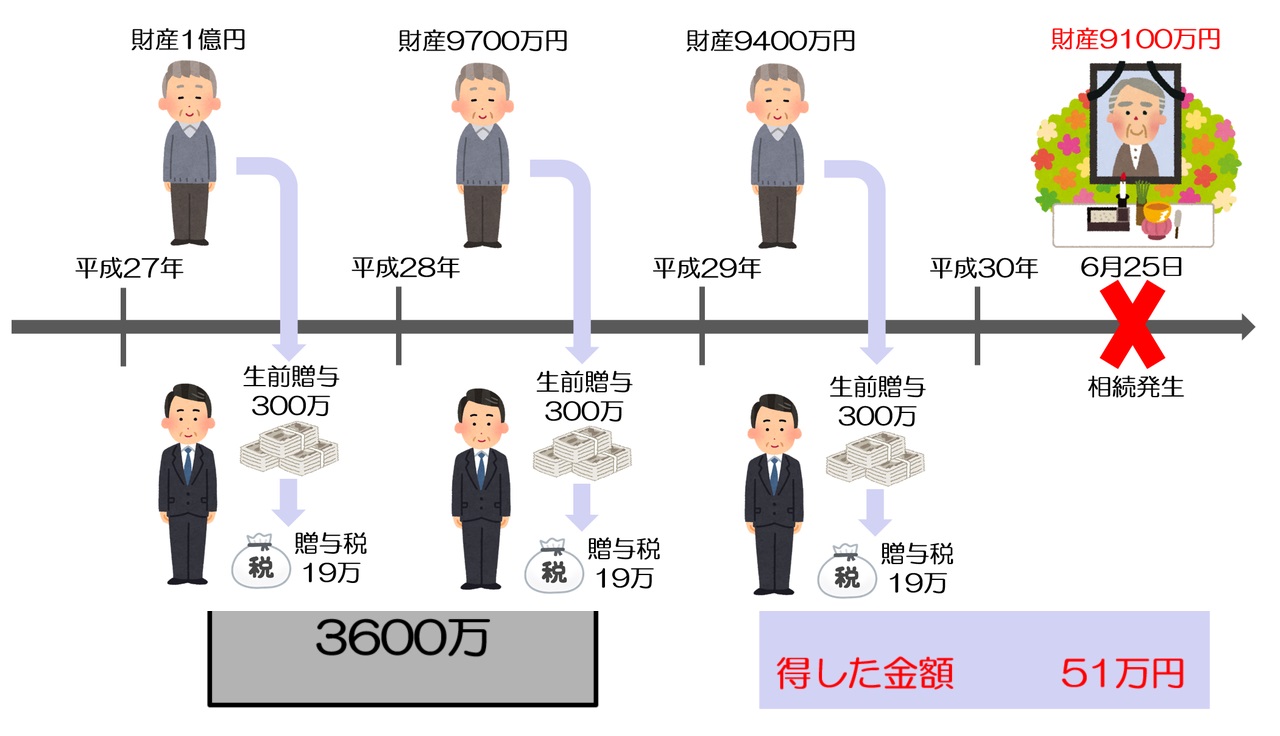

星座 早見 の 使い方孫への生前贈与は節税メリット大! 築き上げてきた財産をしっかりと遺したいなら、税金を安く抑えましょう。遺した財産にかかる税金といえば相続税ですが、相続税を減らす方法として良く使われるのが生前贈与。 生前贈与による節税効果を高めたいなら子や配偶者だけでなく孫への生前 . 贈与の基礎控除いっぱいの110万円を毎年贈ったら、税務署に . 贈与税の基礎控除110万円を利用して毎年贈与すると、税務署から指摘を受けるのではと不安を持つ人も多いようですが、問題はありません。ただ、定期贈与とみなされないように注意が必要です。税理士が解説します。. 孫のために祖父母が学資保険に入れる?贈与税や相続税なども解説. 孫のために学資保険に加入して学費を残したいという祖父母の方はいらっしゃいますよね。今回、孫の教育資金のために祖父母が学資保険に加入できるか、祖父母が学資保険に加入するメリット・デメリット、受取人によって変わる相続税・贈与税などの税金関係の注意点を解説します。. 贈与税とは? いくらからかかる? 相続税との違い、計算方法を . 贈与税とは、人から財産をもらったときにかかる税金で、もらった側が払います。贈与税がかかるのは、年間110万円を超えた時です。住宅購入や教育費を支援した場合に贈与税がかからない制度もあります。税理士が解説します. 贈与税は0歳の子供でも必要?未成年者への贈与で注意すべき3 . 未成年者への贈与で注意すべき3つのポイントと節税対策. 早いうちに子供や孫に自分の財産を渡しておくなどして、将来の相続税対策をしたいと考える方は多いのではないでしょうか。. 未成年者への贈与は、成人相手の贈与と少し異なる点があり …. 一代飛ばして孫への「生前贈与」 2023年度の制度改正で利用 . そのため孫への贈与は、相続財産の減額になり、節税効果も期待できます。今回の制度改正では、孫への贈与に関し議論があったと推測されます . 孫に生前贈与するやり方・メリットは?非課税制度と注意点に . 孫へ生前贈与するときにも、年間110万円分までなら贈与税が課税されません。. 毎年110万円を超えない範囲でお金やその他の財産を孫へ贈与し続けた場合には、贈与税の負担なしに孫へ財産を移転できます。. 暦年贈与では財産の種類が限定されず、現預金で . 孫に財産を残したい人必見!孫に課税される相続税の負担を . せっかく孫に財産を残しても、それは同時に孫に相続税を負担させることになってしまいます。. この記事では、孫に課税される相続税の概要と、孫に課税される相続税の負担を軽くする方法についてお伝えします。. 目次 [ 閉じる] 1.孫にも相続税 …. 障害者に対する贈与は非課税?特定贈与信託について徹底解説 . 障害者は贈与税の他にも所得税の控除を受けることが出来る 障害を持っている人に贈与する場合は、非課税枠を利用できる可能性があります。 金銭を信託して贈与を行うことで、自分の死後残される障害を持つ子供への金銭的な不安の解決にも繋 …. 贈与税(暦年課税) - 高精度計算サイト. 贈与税 = (贈与額 - 110万) x 速算表の税率 - 速算表の控除額. 年間110万円の基礎控除があります。. 特例贈与 : 直系尊属(祖父母や父母など)から18歳以上の子・孫などへの贈与。. 一般贈与 : 特例贈与以外の贈与。. ※計算結果や情報等に関して当サイトは一切 . 結婚資金の贈与やご祝儀を非課税で受け取れる範囲をわかり . 親が結婚資金を贈与してくれることになった場合に気になるのが、 贈与税がかかるのかどうか という点でしょう。 この記事では、結婚式の贈与やご祝儀を非課税で受け取ることができる範囲について分かりやすく説明します。 また、「直系尊属から結婚・子育て資金の一括贈与を受けた場合 . 贈与税に関する資料 : 財務省. 贈与税の概要. 贈与税は、個人から贈与により財産を取得した個人に対して、その財産の取得の時における時価を課税価格として課される税で、相続税の補完税としての性格を持っています。. 課税方法は、「暦年課税」と「相続時精算課税」の2つ …. 【2024年】子供・孫への住宅取得資金贈与が1000万円まで非 . 1-1. 住宅に限定した贈与の非課税制度. 子や孫に住宅用の家屋の新築、取得または増改築等のための金銭を贈与する場合、一定の要件を満たす時は、 非課税限度額まで、贈与税が非課税となる制度 です。. 正式には「住宅取得等資金の贈与を受けた場 …. 生前贈与を孫へ行う際の相続税対策など5つのポイント. 5、孫への生前贈与について相談をしたい場合には. 孫への生前贈与は、相続税対策として有効な対策の一つです。. ただし、相続税対策として行っていたつもりが、制度をきちんと理解していなかったために、相続が発生した時点で、有効な生前贈与 …. 車を買ってあげたら贈与税が発生?かしこい車の渡し方とは!. 1.車の贈与(あげる時/もらう時)に税金はかかる? <結論> 年内に誰かからもらった財産が他にないと仮定した場合 車の価格(評価額)が、 110万円を超える時は、贈与税が掛かります。 車の価格(評価額)が、 110万円以下の時は、贈与税が掛かりません。. 【事例あり】孫に相続させるなら税加算に注意|税率を下げる . 相続で孫が財産を受け取る場合、相続税の2割加算が適用されます。ただし、例外的に2割加算が適用されないケースもあるほか、特例制度などによって税負担が軽減される場合もあります。本記事では、孫にかかる相続税や税負担を抑える方法などを解説します。. 一石二鳥!孫に財産を引き継がせて且つ相続対策にもなる4つの . が挙げられます。 孫は基本的に相続人ではありませんが、財産を引き継ぐパターンは意外にも多くあることが分かりますね。 これらのパターンをくわしくご説明していきます。 2.生前贈与をする ご自身が健在であるうちから孫へ贈与を行えば、孫へ財産を引き継がせることができますし、ご . 一代飛ばして孫への「生前贈与」 2023年度の制度改正で利用 . 子どもへの生前贈与には制約が 今回の制度改正により、子どもなど法定相続人への暦年贈与をためらう方は、確実に増えてくると思われます。これまで生前贈与した分のうち、相続時点から逆算して3年分は贈与としては認められず、財産を戻したうえで、相続税として再計算されてきました。. 贈与税の申告|国税庁. 令和4年分贈与税の申告のしかた. アロニア の 育て 方

人形 の 夢 と 目覚め ブルグミュラー令和4年分贈与税の申告書等の様式一覧. パンフレット・手引き(相続税・贈与税関係)についてはこちら をご覧ください。. 「非上場株式等についての相続税・贈与税の納税猶予及び免除の特例のあらまし」はこち …. 相続時精算課税で孫に贈与すると相続税が2割加算|計算方法も . 孫に相続時精算課税制度を適用すると相続税2割加算. 通常、相続人でない孫は相続税の納税義務者になりません。. しかし、相続時精算課税制度を使って孫に贈与すると、孫も相続税の納税義務者になります。. しかも、子どもが生存している場合、 …. 孫のための学資保険による贈与税は小分けにして目的通りに . 孫のために学資保険へ加入する方は多いですが、そのまま教育資金として孫に譲渡するのは待ってください。そのまま譲渡すると多額の税金で本来の目的に使えなくなる恐れがあります。学資保険と贈与税の関係を贈与税の計算式とその仕組みから見ていきましょう。. 孫への生前贈与|そのメリット・デメリットと注意点 - NTT …. 孫に生前贈与する6つの方法. 孫に対して生前贈与をおこなう場合、通常であれば贈与税を納付しなければなりません。. しかし、一定の条件を満たすことで非課税とすることも可能です。. 具体的にどのような方法があるのか、今回は6つの方法について概要 . 孫に生前贈与をする場合の注意点とは?【メリット . 孫への贈与税を計算する方法 それでは、実際に孫へ財産を贈与した場合、どのように贈与税の計算を行うのでしょうか。 計算の方法を流れに沿って確認していきます。 ①1年間に贈与された財産をリストアップする 贈与税は、1年間に . 「孫名義で貯金」は税金がかかるって本当? 税負担を防止 . 孫の将来を思って、孫名義の口座に祖父母が貯金をするということもあると思いますが、こういったケースでは、「名義預金」として税金が発生する場合があります。 なぜ孫名義の預金で税金が発生するのか、税負担の発生を防止するにはどうしたらいいのか、対策について解説します。. 生前贈与加算「3年→7年」の大改正!孫にきちんと贈与する . それを利用して、贈与税のかからない年間110万円以下の金額を贈与して、相続税の対策とすることが行われています。 しかし、そう簡単な話ではなく、亡くなる前3年間に贈与した財産については、相続財産に加算して計算しなくてはいけません。. 生前贈与とは?贈与税に関わる制度や生前贈与を行うための . 生前贈与とは?. 相続は被相続人が亡くなることで発生しますが、生前贈与とは存命中に贈与することをいいます。. また、生前贈与では、法定相続人以外にも財産を引き継ぐことが可能です。. 例えば、孫に財産を残したい場合は、遺言書に孫への …. 贈与税は0歳の子供でも必要?未成年者への贈与で注意すべき3 . 未成年者への贈与で注意すべき3つのポイントと節税対策. 早いうちに子供や孫に自分の財産を渡しておくなどして、将来の相続税対策をしたいと考える方は多いのではないでしょうか。. 未成年者への贈与は、成人相手の贈与と少し異なる点があり …. 贈与税はいくらから課税される?年間110万円の贈与からが基本. 贈与税はいくらから課税される?. 贈与税は年間110万円を超えた分に課税される. 110万円を超えた場合の贈与税額. イグルー の 作り方

呼吸 器 内科 喉 の 痛み相続時精算課税制度は2,500万円まで控除できる. 基礎控除と相続時精算課税制度のポイント. 子どもや孫への贈与で使える特例. 住宅 …. 生前贈与を孫へ行う際の相続税対策など5つのポイント. 5、孫への生前贈与について相談をしたい場合には. 孫への生前贈与は、相続税対策として有効な対策の一つです。. ただし、相続税対策として行っていたつもりが、制度をきちんと理解していなかったために、相続が発生した時点で、有効な生前贈与 …. 教育資金贈与はいつまで? 期限や例外ケース、手続きのやり方も . 子や孫に教育資金を贈与した際に、贈与税がかからないようになる制度「教育資金贈与」の期限が、2026年3月31日までに延長されました。教育資金 . 孫への生前贈与の注意点と相続税を節税する方法 - 横浜相続税 . 孫への生前贈与を行う場合において、贈与契約書を作成するときは、契約書に贈与が定期金である旨を記載すると贈与税の基礎控除額をフル活用できなくなるので注意が必要です。基礎控除額をフル活用できなくなる理由は、贈与税の課税価格に算入される金額が、「その年に現実に取得した . 髪の毛 大量 に 抜ける

バン インターナショナル 海藻 の 詩教育資金の生前贈与 子や孫への学校や塾の支払いに1500万円 . 教育資金として子や孫へ贈与する場合、1500万円までなら非課税となる特例を紹介します (c)Getty Images 生前贈与について話している朝日さん一家は、年間110万円までなら贈与税はかからないと聞きました。今回は、その金額を超える贈与でも税金がかからない特例についてです。. 贈与税がかかるのはいくらから? 贈与税の計算方法や非課税に . 親から子へ、祖父母から孫へと生前に財産を少しずつでも渡すことは珍しくありません。血縁関係のあるなしにかかわらず、個人が個人へと無償で財産を与えることを「贈与」といいます。そしてその贈与額によっては、受けとった側が「贈与税」を支払わなければならなくなります。. No.4402 贈与税がかかる場合|国税庁. 贈与税がかかる場合および相続時精算課税を適用する場合には、贈与を受けた人が贈与により財産を取得した年の翌年2月1日から3月15日の間に申告と納税をする必要があります。. なお、相続時精算課税の制度を選択しようとする受贈者は、贈与税の申告期間 . 贈与について<贈与税の仕組み> | みずほ証券 - mizuho-sc.com. 相続時精算課税制度とは. 60歳以上の父母や祖父母から18歳(令和4年3月31日以前は20歳)以上の子や孫に贈与する場合、累計2,500万円までは贈与税がかからないという制度です。. 累計2,500万円を超えた部分については、一律20%の贈与税がかかります。. 相続時 . No.4402 贈与税がかかる場合|国税庁. A1. 定期金給付契約に基づくものではなく、毎年贈与契約を結び、それに基づき毎年贈与が行われ、各年の受贈額が110万円以下の基礎控除額以下である場合には、贈与税がかかりませんので申告は必要ありません。. ただし、毎年100万円ずつ10年間にわ …. 亡き祖母から孫への生命保険金。受け取るときに課税対象に . 一方、贈与税の対象となる場合に注意したいのは、他の贈与分と含めて贈与税を算出するということです。 贈与税であれば、孫が年間で受けた贈与が110万円を超えた部分に発生するのですが、生命保険金を受け取った年に他にも贈与を受けた場合は、それらも合計して贈与税を計算します。. 令和3年分贈与税の申告のしかた|国税庁. 令和3年分贈与税の申告のしかた. ※ 新型コロナウイルス感染症の影響により、期限までに申告が困難な方は延長することができます。. ※ 住宅取得等資金の贈与税の特例(災害に関する税制上の措置)のチェックシート・添付書類は、こちら をご …. お年玉はセーフでお小遣いはアウト?子供や孫に渡すと贈与税 . 贈与税とは 贈与税について簡単にいうと、個人からお金や物など、何らかの財産を無償でもらったときに受けとった人(受贈者)にかかる税金です。1円からでも贈与税がかかるわけではなく、1月1日から12月31日の1年間でもらった財産の合計が110万円を超えた部分に贈与税がかかります。. 愛する孫に〈年110万円〉10年間贈与した70代夫婦…孫が直面し . しかし、生前贈与にも注意すべきポイントがあり、「安易に生前贈与をしていると、後で贈与を受け取った子や孫が「多額 「贈与税は年110万円 . 教育資金贈与が使い切れないとどうなる?孫に贈与税がかかる . 令和8年3月31日まで30歳未満のお子さんやお孫さんお1人につき最大1,500万円までの贈与を、贈与税がかからずに行う事ができます。 適用には銀行などの金融機関での契約と口座開設し、贈与資産を入金した後、毎年教育資金として使用した領収書を金融機関へ提出する必要があります。. 贈与税を支払わずに教育資金一括贈与を活用して1,500万円贈与 . 1.「教育資金贈与」制度を利用すると1,500万円まで贈与税非課税. 「教育資金贈与」とは、祖父母・父母等(直系尊属)から、30歳未満のお子さん、お孫さんへ教育資金を贈与した場合、おひとりにつき最大1,500万円(習い事等は最大500万円)まで贈与税が非 . 贈与税とは?その仕組みや課税対象、計算の仕方を解説 | 日本 . 贈与税計算の仕方はどのようになっているのでしょうか。 年間110万円を超えた部分が対象 贈与税の暦年課税には「基礎控除」という非課税枠があり、これを超えた部分に課税されます。基礎控除は1年間につき「110万円」です。したがっ. 孫へお金を渡したいけれど、贈与税が不安。税金を抑えて贈る . 孫への贈与に際して、贈与税を抑えるためには、前項の基礎控除と併せて、特例等が活用できないかを検討してみましょう。よく利用される特例等は、以下のとおりです。 (1)住宅取得等資金の贈与を受けた場合の非課税 2015年1月1日 . 土地の贈与税はいくら?土地の贈与税の計算方法から節税方法 . 土地は金額が大きいこともあり、相続税対策として生前贈与がよく行われます。また子や孫がマイホームを建てる際に、所有している土地を贈与する親御さんも少なくありません。 では、土地の贈与にはどのくらいの贈与税がかかるのでしょうか。節税方法はあるのかなど、今回は土地の贈与 . 孫への生前贈与は相続税の節税になる?「教育資金は贈与では . 孫への生前贈与は節税メリット大! 築き上げてきた財産をしっかりと遺したいなら、税金を安く抑えましょう。遺した財産にかかる税金といえば相続税ですが、相続税を減らす方法として良く使われるのが生前贈与。 生前贈与による節税効果を高めたいなら子や配偶者だけでなく孫への生前 . 孫のための学資保険による贈与税は小分けにして目的通りに . 孫のために学資保険へ加入する方は多いですが、そのまま教育資金として孫に譲渡するのは待ってください。そのまま譲渡すると多額の税金で本来の目的に使えなくなる恐れがあります。学資保険と贈与税の関係を贈与税の計算式とその仕組みから見ていきましょう。. 子や孫へ110万ずつ贈与すると,相続税対策になりますか . 子や孫へ110万ずつ贈与した場合に関してのご質問にお答えしたページです。松阪市・度会郡・多気郡 周辺で相続税申告でお困りの方は【税理士法人心 松阪税理士事務所】,お気軽にご相談ください。松阪駅1分。夜間・土日祝相談可。. 孫への生前贈与|暦年課税制度と相続時精算課税制度。教育 . 孫に生前贈与するメリット 孫に生前贈与するメリットを簡単にまとめると、節税効果が期待できることと、教育資金などの必要な資金を必要なタイミングで渡せることの2点です。 相続税の節税対策になる 生前贈与をすると、相続税の課税対象となる財産を減らせるため、相続税を軽減できます。. 孫に生前贈与をしたい! メリットと注意することとは | 弁護士JP. つまり、孫へ財産を贈与してから3年以内に自分が亡くなった場合でも、贈与された分について孫が相続税を納める必要はないということです。 これは、孫が法定相続人ではないことに由来するメリットであり、子に対する生前贈与よりも明らかに優位な点として挙げられます。.

贈与税の課税方法は「暦年課税」と「相続時精算課税」の2つに分かれます。. 2-1. 暦年課税は年110万円まで非課税. 暦年課税は1月1日から同年12月31日までに贈与により受け取った財産に対して贈与税が課税 . 車の購入時に贈与税がかかるケースとは?買ってあげる . 贈与税は「特例贈与財産」「一般贈与財産」の2種を区別して課税されます。 特例贈与財産とは、親・祖父母から子ども・孫へ車を贈った場合など、直系尊属からの贈与財産にあたります。それ以外のケースは一般贈与財産です。. 孫に生前贈与する方法をご紹介!毎年110万円まで非課税で . 孫に財産を渡したいという人は数多いと思いますが、孫への生前贈与で利用できる制度が複数あり、相続するよりメリットが大きいことをご存知でしょうか。本記事では、孫に生前贈与するメリット・非課税で生前贈与をするための方法、生前贈与の注意点についてご紹介します。.